产业分析洞察系列文章是:基于做这个行业项目,所产生的行业思考,内容主要是:找到产业发展趋势、大盘走势、行业困境及原因、机会洞察。

本文主要研究分析中医药行业,看清行业格局,核心视角是站在行业中小企业角度。

前言:

让人们认识到一个重大问题:国家的医疗卫生体系。而在国家医疗卫生中扮演重要角色的,便是呈散点状,分布全国的药企。

疫情让人们的目光,整齐划一的转向了药企。在很多人看来,这些企业是这轮疫情浪潮中的受益者。

投资人集体注意到医药股,大部分药企在疫情最猛烈的时间段,市值直线攀升。

然而疫情是一次短时间的危机,能改变药企的市值,却改变不了药企的经营现状。

大部分药企近几年增长并不好看,中药企业(包括中药饮片和中成药)尤甚。(本文主要研究中药企业)

前段时间,康美药业业绩造假,尘埃落定,高层被罚。引来人们对医药行业的业绩质疑。

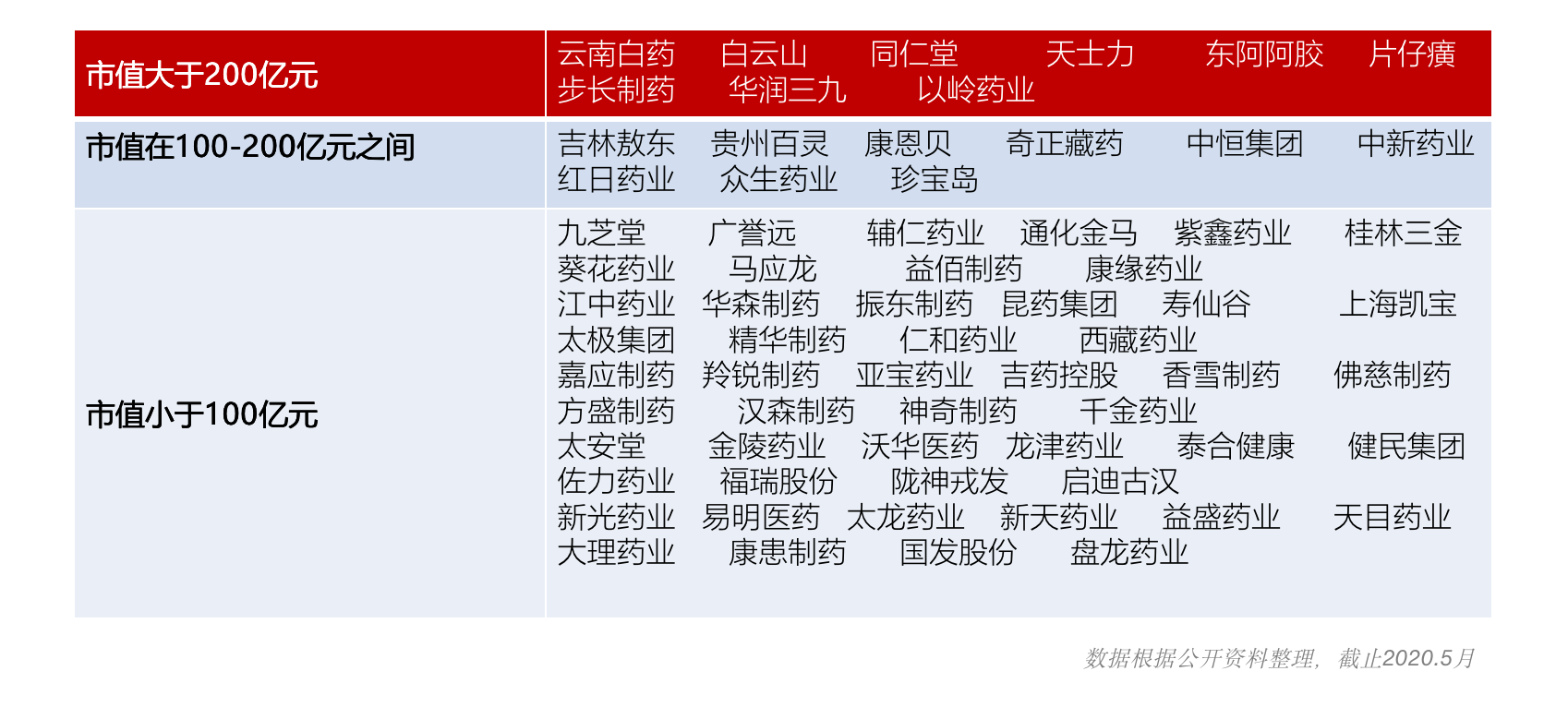

下图是我国中药上市企业的市值梯队排行。

其中第一梯队的同仁堂在去年营收同比下降6.5%;步长2019年营收同比增长4%,增速放缓;东阿阿胶2019年营收同比下降60%;华润三九保持9%的增长,增速比2018年下降近一半。

第二梯队的吉林敖东2019年营收,同比下降7%;贵州百灵2019年营收同比下降9%;康恩贝下降3%...

第三梯队的九芝堂2019年仅增长0.7%;广誉远营收下降24%;辅仁药业营收下降18%,更尾部的品牌就不一一列举了。中药企业的大盘整体呈下降趋势。

从今年各公司发布的2020第一季度财报来看,华润三九第一季度营收同比减少10%,天士力营收同比减少13%,东阿阿胶同比减少66%,白云山同比减少6%。

为啥会减少呢?拿感冒灵来说,我们走访了华东四个城市终端零售,驻店医师告诉我们:因为疫情,大家都戴上了口罩,从而一定程度的阻止了感冒病毒的传播,使得感冒药的销量反而下降了。

疫情之下,连强势的头部企业都不好过。

有人说,以岭药业在疫情中今年第一季度逆势增长50%,然而这样的增长,是被动的、偶然的。

中药企业的基本面,增长乏力,各企业面临求生之战。

药企的当家人都在求破局之道,最明显的莫过于,药企在今年积极寻找外部咨询营销公司,以期帮助找到新方向,找到下一个增长点。

那么,医药行业为什么会出现这种局面?

我们先找原因,造成如今这种局面的核心原因是什么?

1、需求量触顶,存量竞争

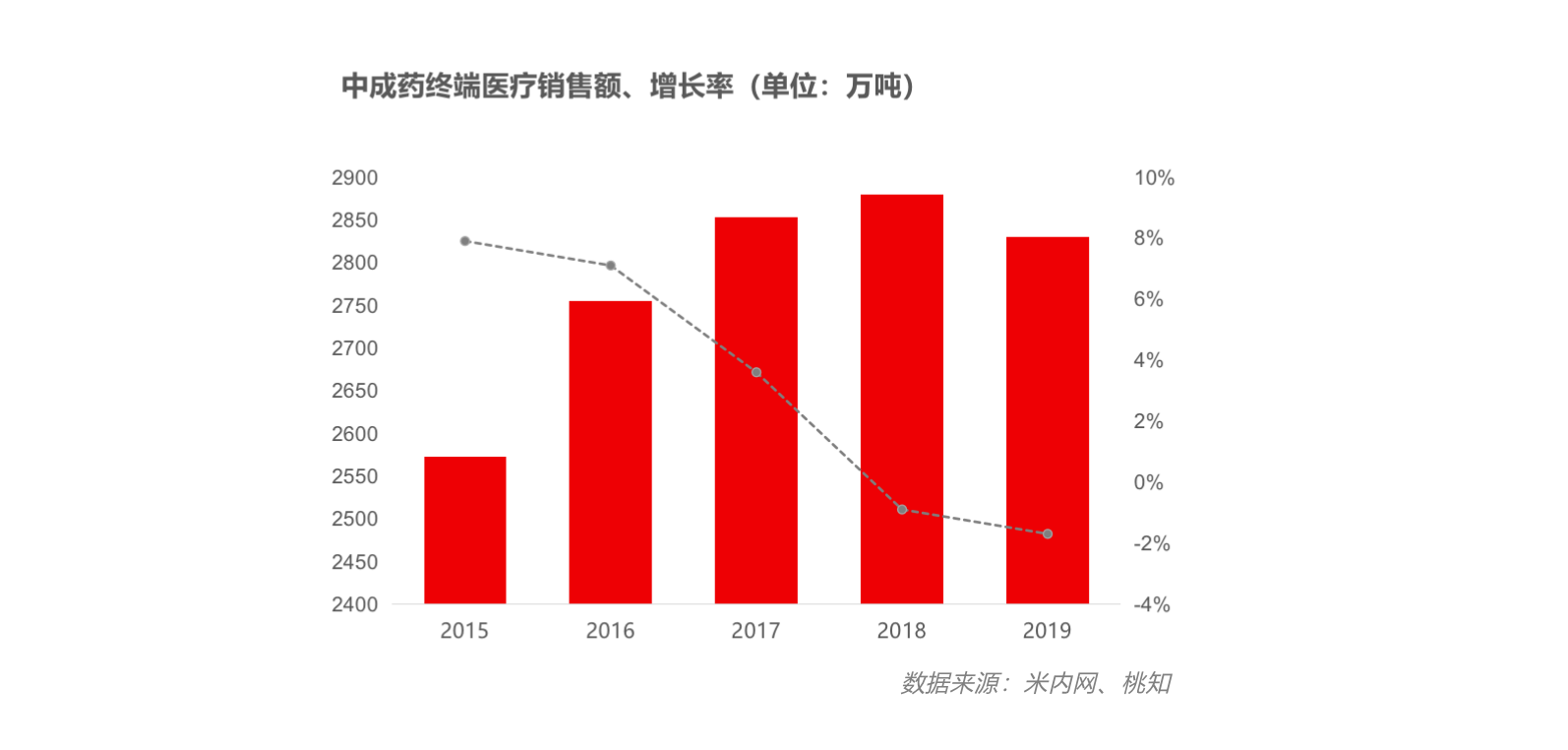

第一个核心原因是中成药的产量基本触顶。

中成药在经过前些年的增长后,迎来了增长顶峰,也就是说人们一年只消耗得了这么多药,用药量已经基本触及顶峰,剩下问题就是选择谁家的药。

药企是互相抢占存量市场,你的量上去了,我的量必然减少。

如上图,总盘定了,量的增长在下降。

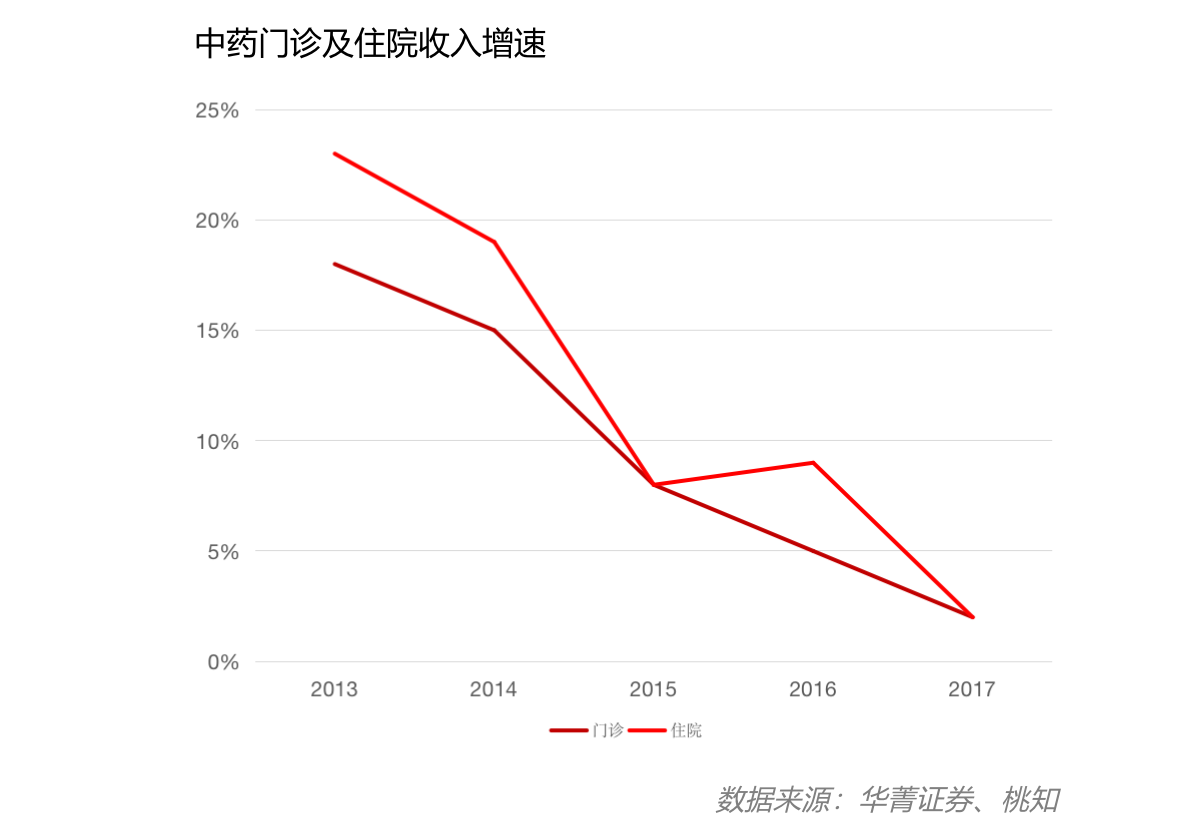

销售额呢,从终端的医疗机构来看,销售额连续6年下降,在2019年呈负增长。

同样在医院门诊的数据,中药和西药都证实这个事实。

而企业之间的此消彼长,也是互相抢占市场而已,个别企业仍能保持增长,是企业自己多年修炼的内功深,在饱和竞争的条件下,仍然能逐步吞食对手市场。

这种内功可能是品牌力、渠道力、销售力等等。

2、手上可以打出的三张牌

这种存量竞争的困局之下,企业掌门人如何迅速出招?

手上有现成的三张牌可以打:

▎第一张牌:提价

量触顶后,要提升销售额的指标,最简单的办法就是在自身的强势品种上-提价,价格上去了,销售额自然就上去了。

但是提价没有解决根本性问题,反而从长期来看,存在着损害现有市场的风险。

而另一方面,国家在医药端,是采取降价策略,希望老百姓能用较低的价格买到药,低价就医。高价策略也是跟国家政策相背离的。

▎第二张牌:通过医药代表和商业公司,抢占门诊和终端份额

企业手上还有一张牌就是流通端,通过医药代表的地推战,抢占医院份额。

通过给予商业流通公司更多空间议价,提高流通效率,流通公司也有掌握下游医院和终端零售的能力。

所以第二招的核心还是做流通链,但是医药流通链是短时间改变不了的,是个慢活,是个持久战,所以要想快速见到指标的增长,这条路太慢了。

▎第三张牌:通过品牌广告拉动销售

第三招就是通过传播推广,通过广告来引起注意,进而带动销售的增长。

数据来源:央视媒介

如上图:今年医药企业的广告投入逆势增长,远超其他行业。

都在做广告,都在这个时间段打广告,广告传播的竞争变得激烈,广告的效果相比平常时期是要降低的。

企业通过对OTC产品做广告,来带动品牌,品牌从而覆盖下面的所有产品。

但是,上面这三张牌,不是致胜绝招,甚至是短期招数,三板斧后,仍然没有解决根本性问题,企业的发展仍然未可知。

根本性问题,是要在同一领域的众多企业中,逐步抢占市场占有率,通过营销组合拳,赢得市场,从而挤掉竞争对手,来取得销售额的增长。

同时企业要看到业务的天花板,前瞻性的思考如何突破天花板,布局未来的增长。

3、医药行业链条太长,短时间改变不了大局

药企不像快消,药企的链条太长,并且链条太牢固,一个新锐企业想冲出来快速搅动行业,赢得市场,几乎是不可能的,是个低概率事件。

中药企业的上游链接药材种植,中间是国药准字的批文证书,其中包括独家产品、基药目录产品、医保产品等等,这些都是药企长时间做出来的;

下游则是医药代表一步一个脚印攻占的,稳定的医院门诊资源,终端零售资源,下游的市场,也不可能短时间撼动。

也就是说,药品大盘的链条太长太稳,不是一两个小手段能简单撼动的,所以格局很稳定。

于是,越是陷入增长困难的企业,越难以短时间改变局面。

这种情况在中药小企业中,将会变得越发常见。

颓势已现,束手无策。

造成这种局面,很有可能是内部出现问题,在产品、终端、战略布局上,出现长时间的懈怠,或是判断失误,导致企业陷入泥沼。

于是行业开始出现头部愈强,尾部愈弱的局面。

4、利润正向头部聚集,但是很慢

一个可证明的现象是利润正在向头部聚集。

中国医药行业是上市高地,目前大约70多家。基本上有一定规模的企业,早在这个世纪初就上市了,这些企业随便拉出一个来,市值都有几十亿。

这样的情况在其他行业非常少见。

尽管大部分企业的增长触礁,部分头部企业的利润仍然非常可观。

取行业第一梯队的云南白药、片仔癀、华润三九:

2019年云南白药营收296亿左右,净利润超过41亿,除开医药商业业务(整个医药行业医药商业利润很低),工业药毛利率接近61%;

同样的,片仔癀2019年营收57亿,净利润13.7亿,其中医药工业毛利率达到79.5%,化妆品业务毛利率达到70%;

华润三九2019年营收147亿,净利润21亿,医药业务毛利率近69%。

利润相当可观。

再看上市中药药企的腰部和尾部企业呢?

腰部:贵州百灵2019年营收28.5亿,净利润2.9亿,其中医药工业毛利达到67%,净利润的盈利能力相比于头部,明显下降。

尾部:太龙药业2019年营收13亿,净利润4千多万,毛利率37%,跟行业头部相差太多。

行业的利润分布,证明了行业的趋势走向,即资源正在向头部企业倾斜。

但是几十年下来,仍然走的很慢,为什么?

因为中国市场的地方药企非常多,呈现散点分布,相较于其他行业,中药药企的分布更为均衡。

北至黑龙江葵花药业、西至西藏奇正藏药、南至云南昆药集团、东至上海上药集团、中部有太极集团.....

每个地方都有药企地头蛇,和当地的医院、药店建立了紧密的产业链条和利益链条,外地药企要想攻进去,攻不动。

这也是中药领域为啥会出现如此多上市企业的原因之一。

5、政策去链条,去中间化

于是国家政策这几年正在去链条化。

医药行业的一大特点就是跟随政策起伏,前几十年,在药企、医药代表、中间代理商、医院、医生、终端零售,这几个环节中,连成了一个紧密的利益链,层层都需要利益,层层都过的很滋润,当然就免不了贪腐、关系网。

几十年来,基层民众一直反应“看病难,看病贵”,而国家政策也在想方设法解决这个问题,数次出手,这些举措集中体现在降药价。

1998年,国家颁布文件,在全国建立城镇职工医疗保险制度;

20世纪初,国家卫生部(今卫健委),发布药品集中招标采购制度;

2009年,新医改推行基本药物制度和药品“零差率”;

2017年,国务院发布文件,实施药品采购“两票制”改革;

2018年,国务院常务会议,部署开展国家集中采购试点,初步选定了11个城市。

前些年,政策数次出手,药价却依然高高挂起,核心原因就是医药的链条,不是一两个小动作能解决的,现状一时半会改不动。

而这两年,政策要对中间环节动刀,砍掉中间冗长的利益链。

为啥是从链条的中间下手?

链条长,行业效率低,层层环节加大了成本,同时中间各环节都在攫取利益,药价又怎么降得下去?

这一刀下去,中间公司、代理商、医药代表的苦日子真正来了。

6、医药行业需要整合

链条长,行业壁垒就高,再加上是掌管人们生命的医药行业,行业监管,只是门槛等等,天然对外竖起了一座高墙。

而庞杂的关系链,让行业得以分散,几年来依然没有呈现出寡头垄断。而那些头部巨头,则多少带着国企的基因,有资源优势。

各个地方呢,都有自己的药企,这些药企业掌握地方的资源,外地的企业短时间根本撼不动。

从而在行业内,即企业和企业之间形成高壁垒。

而行业外呢?更是如此。

正因为高壁垒,让快销打法、互联网模式短时间进不去,行业的商业模式几十年来没什么大的变动,营销模式、品牌塑造等手段,都显乏力。

其他行业有力的竞争手段,在医药行业施展不出。

于是行业壁垒和终端之间,形成了一个弱效率的循环。

效率低,成本就高,层层需要利益分配,而正因为如此,政策降药价,也很难降下去。

同时效率低,必然带来增长乏力,前几十年药企依靠的人口红利正在消失,市场触顶后,会迎来激烈的竞争。

7、品牌端,由外向内

行业需求满足饱和后,不可避免的由企业资源和产品的竞争,转变为品牌的竞争。

部分药企在早些年,轮番做了一波广告攻势,其中云南白药、华润三九、修正、哈药、葵花、江中等品牌,依靠高频率的电视广告,在消费者心中刻下了品牌印象。

而事实证明,知名度在今天依然能为企业带来效益,在如今的碎片化媒体环境下,早些年的电视广告投入,太值得了。

这些品牌通过电视媒介,积累了品牌最基础的元素之一:品牌知名度。

各病症的细分品类,基本都被一两个品牌占据心智:感冒-999感冒灵、感康、仁和;消化-修正、江中;小儿呼吸-葵花;贴膏-云南白药、万通;妇科:仁和妇炎洁;保健酒:劲酒、鸿茅药酒......

除此之外,还有一大批老字号品牌:同仁堂、片仔癀、广誉远等等。

在产品上,大多产品同质化,独家产品少,多家厂商争抢一个批文,陷入高度的同质化竞争,中药药企相比于化药,研发能力也较弱。依靠的是经典名方,保密配方来建立自己的产品护城河。

中成药用药集中分布在心脑血管、保健补益、呼吸等领域,核心优势在于长周期的慢病管理和治未病。

同仁堂的心脑血管和补益产品占药品总营收的57%、步长心脑血管产品占药品总营收达到79%、华润三九、天士力、以岭、济川等企业的主营收大都分布在这几个领域。

这样的情况下,竞争环境更加焦灼。

于是,我们可以看到中药药企的典型品牌打法,由外向内突围,云南白药做牙膏、片仔癀做药妆、江中做猴菇米稀、广药做凉茶、仲景做调味酱等等。

从外部的快消、美妆产品,来绕开医药行业的严格律令,通过广告、互联网营销来打造品牌,进而形成由外向内的攻势。

上面所讲的几个药企都做的早,也尝到了甜头,如今外延业务营收增速可观,利润也相关好。

行业同行看到了机会,一窝蜂的都在做外延产品,每家都有自己的跨行业产品,都在做牙膏、面膜、饮料。

内部增长乏力,寄希望于外部突围。

8、求生之解

可以说政策环境、人口红利、大众媒介是第一波中药企业崛起的时代浪潮,第一次崛起是顺应时代的出生,那么今天当下的中药企业们,无疑面临第二次求生。

中药行业一定会淘汰小企业,形成行业的资源聚合吗?不一定。

只不过从当下的企业分布和行业链条来看,适度的整合有利于产业的发展,提高效率,节省成本。

带着国企背景的企业,通过并购整合,更利于实施国家政策,达到医改和降药价的目的。

而真如此般,小品牌如何生存下来?如何突围?我们至少可以看见一些大势。

相比于建立壁垒,不如自己主动推倒壁垒,让跨行业的模式、品牌经营、营销传播的打法走进来。企业需要对外开放,尤其是企业的经营模式上。

而当今正好是掀起第二轮浪潮的机会,有互联网的模式机会,中药企业在互联网上,已经比其他行业跑的慢,积极布局,抢得产业更替的机会。

大众媒介占领了两三代人的心智,而互联网下的媒体革新浪潮,是企业品牌占领心智的第二次机会。

产品上,回归研发,研发始终是底层驱动,在产品上取得突破,是品牌持续的竞争力。

中药在人们心中一直有个印象,即治疗慢,效果不明显,无法形成严密的科学逻辑。

所以在产品主业上,押注中国人口老龄化大势,心脑血管、慢病管理;同时顺应国家崛起的潮流,对外输出保健文化,输出千年的历史文化,在保健上发挥最大的作用。

布局国外市场,扩大范围来寻求增长,同时避开国内激烈竞争。

中尾部的企业,面临求生突围之战,具体该怎么做?

具体企业要具体施策,要结合自身的基因、业务、早期战略发展,加上行业环境严密分析后,制定解决方案。

这是具体施工的内容,本文核心讲清行业逻辑,也算指了一个大方向。

说到底,当下是中药企业拼内功的时候,比的是战略前瞻、管理运营、品牌建设、销售团队、传播推广的真内功。

谁的基础功稳,谁能成为求生之战中的整合者,而不可避免的多数小企业会成为被整合者。

注:文章为桃知原创,未经许可不得用于出版和商业转载

2020.7.29

地址:上海市嘉定区金沙江西路万达商业区

地址:上海市嘉定区金沙江西路万达商业区